人生にお金はいくら必要?5大ライフイベントの平均額を知ろう

生きていく上で切っても切り離せないのがお金です。

当店では老後資金の準備など、資産形成のご相談も承っているので、よく「賢くお金を貯めるにはどうしたらいいですか?」という質問をいただきます。

資産形成の最初の一歩は、

を明らかにすることです。

お金に対する価値観は人それぞれですので、個別でお話を伺って試算をするのが一番確実です。

それでも、まずは「一般的な数字」を知っておくだけでも参考になると思います。

そこで今回のコラムでは、人生で「何に・どれだけ」お金が必要になるのか?ライフイベント別に一般的な金額をお伝えしていきます。

まとまったお金が必要になる5大ライフイベント

人生において、まとまったお金が必要になるライフイベントは次の5つです。

- 結婚

- 出産

- お子さまの教育

- 住宅購入

- 老後生活

※「まとまった」と表現していますが、お子さまの教育や老後生活は継続的にお金が必要で、合計すると大きな金額になっていくという意味です。

それでは、各項目別に詳しい金額を見ていきましょう。

結婚にかかる費用

結納・婚約・結婚式・披露宴・二次会・新婚旅行までにかかった費用の平均額は、

| 全国平均 | 466.6万円 |

| 北陸(富山・石川・福井) | 464.6万円 |

となります。

※株式会社リクルートマーケティングパートナーズ「ゼクシィ結婚トレンド調査2018」より

出産にかかる費用

出産前後の準備費(マタニティ・ベビー用品など)と、出産関連費(定期健診・分娩・入院費など)の全国平均は、

| 出産準備費 | 6.6万円 |

| 出産関連費 ※国や自治体からの助成金を引いた実費 |

18.5万円 |

| 合計 | 25.1万円 |

となります。

※内閣府「平成21年インターネットによる子育て費用に関する調査」より

お子さまの教育費

幼稚園から大学卒業までにかかる教育費の全国平均は、次の通りです。

| 幼稚園から高校まで | |

| すべて公立 | 523万円 |

| 幼稚園だけ私立 | 609万円 |

| 高校だけ私立 | 698万円 |

| 幼稚園と高校が私立 | 784万円 |

| 大学(最も費用がかかる私立昼間部の場合) | |

| 4年間の学費 | 548万円 |

| 初年度のみ必要な費用 ※入学金・施設整備費等 |

56万円 |

| 合計 | 604万円 |

※文部科学省「私立大学等の平成26年度入学者に係る学生納付金等調査結果について」

独立行政法人日本学生支援機構「平成26年度学生生活調査結果」より算出

住宅購入にかかる費用

住宅購入にかかる費用は、注文住宅、土地付注文住宅、建売住宅など、どんな形態を選ぶかによって変わります。

| 注文住宅の場合 | |

| 全国平均 | 3358万円 |

| 関東・近畿・東海を除いた地域の平均 | 3197万円 |

| 土地付注文住宅の場合 | |

| 全国平均 | 4038万円 |

| 関東・近畿・東海を除いた地域の平均 | 3676万円 |

| 建売住宅の場合 | |

| 全国平均 | 3337万円 |

| 関東・近畿・東海を除いた地域の平均 | 2753万円 |

※独立行政法人住宅金融支援機構「2017年度フラット35利用者調査」より

老後の生活にかかる費用

夫婦2人が60~80歳までの20年間、月34万円で生活した場合、

かかります。

※月34万円とは、適度に外食や旅行なども楽しめる「ゆとりある老後生活」に必要な金額の指標です。公益財団法人生命保険文化センター「平成28年度生活保障に関する調査」より参照

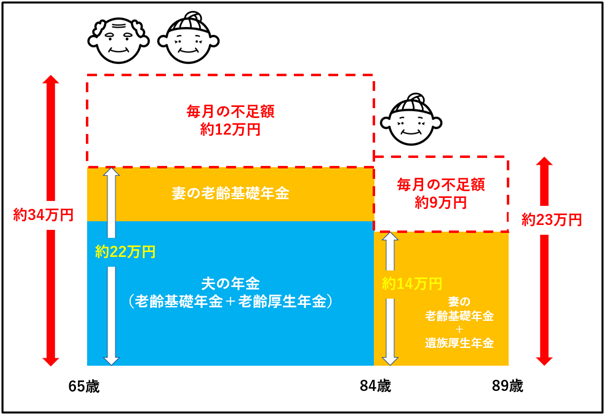

老後の生活は、年金でどれだけまかなえるのか?ということについて、モデルケースを使って補足解説します。

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

多くの方にとって、老後の主な収入源は年金になります。

この先年金制度がどのように変化するかは分かりませんが、現時点では、年金の支給は原則65歳からになります。

そこで、同い年の夫婦が65歳からそれぞれ平均寿命(男性84歳・女性89歳)まで生きると仮定して、老後の生活費のモデルケースを作ってみると・・・

●夫婦二人でゆとりを持って暮らすのにかかる生活費⇒ひと月約34万円

●妻一人でゆとりを持って暮らすのにかかる生活費⇒ひと月約23万円

※公益財団法人生命保険文化センター「平成28年度生活保障に関する調査」より参照

老後の生活資金のイメージ図↓↓

※夫は会社員(年金額を算出する元となる平均標準報酬月額が33万円)で厚生年金に40年加入

※妻は専業主婦で国民年金に40年加入(=老齢基礎年金を満額受給できる)

のパターンを想定しています。数字は概算のため、実際に支給が約束される金額ではありません。

【夫婦二人の期間の不足額】

毎月12万円×12ヵ月×19年=2736万円

【妻一人の期間の不足額】

毎月9万円×12ヵ月×5年=540万円

【不足額の合計】3276万円

年金の支給額はご夫婦の年金加入状況によってさまざまですが、上のパターンでは年金でまかなえる老後の生活費は約6~7割です。

このように、多くの場合、上のイメージ図のように年金だけではゆとりある老後生活を送るのが難しいと考えられます。

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

人生に必要なお金とうまく付き合うには?

- 結婚

- 出産

- お子さまの教育

- 住宅購入

- 老後生活

人生の大きなイベントに伴うお金をきちんと準備し、うまく付き合っていくためには、次の3つのポイントを押さえることが大切です。

●万が一のときに備えてお金を守る

●ムダを省いて上手に使う

①「時間」と「金利」を味方に付けてお金を増やす

いざという時に備えて、毎月積立貯金をされているご家庭も多いのではないかと思います。

もしも「老後のために」と積立てを考えているのであれば、

- なるべく早めの時期から

- 少しずつ

- 金利の高いところに預けておく

のがおすすめです。

例えば65歳までに1000万円のお金を貯めよう!と目標を定め、年利が3.0%の金融機関に積み立てていくとしましょう。

この場合、35歳から積立てを始めれば毎月約2万円ずつになります。

これが10年先延ばしにして45歳からになると、毎月約3.5万円ずつです。

さらに10年先延ばしにして55歳からの積立てとなると、毎月7.5万円ずつです。

このように、なるべく早めから少しずつ、長期的に積み立てていった方が、日々の生活への影響は少ないことが分かります。

また、上の例は年利が3%の場合ですが、現在の国内の金融機関の利率は0.001~0.02%でとどまることがほとんどです。

長期的に預けたとしても、あまり増えは期待できません。

そこで最近では、利率の高い外貨(特に米ドル)に日本円を交換して積立てをおこなう人も増えてきました。

長期的に(時間を味方に)、金利も味方に付けることによって、同じ元金でも増え幅を大きくできます。

外貨建てで資産形成をおこなう場合は、もちろん為替変動のリスクもあります。

暴落しにくい信用度の高い外貨を選ぶことが大切ですし、細かく動く為替変動に一喜一憂せずに「長い目」で見ることもポイントです。

なので、数年後に使う予定のあるお金よりも、数十年後の老後のためのお金を外貨建てにする方が適していると言えます。

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

②万が一のときに備えてお金を守る

老後を迎えるまでには、結婚や出産、住宅購入、お子さまの教育など「大人としての責任」を果たすイベントが順番にやってきます。

それぞれ何事もなく順調に進めば万々歳ですが、いつ何時、どのようなことが起こるかは分かりません。

もしもあなたが病気やケガ、あるいは死亡により働けなくなったら、周りの家族への経済的な影響は大きいかもしれません。

そんな万が一のときに「収入が保障されるような仕組み」を、何事もないうちから整えておくのは大切です。

※収入保障保険や医療保険、終身保険など

特に、万が一のときにちゃんと必要なお金が下りる(タイミングが合う)ことが大事で、やみくもに保険をかければいいというわけではありません。

やはり一番確実なのは、「あなたとあなたのご家族にとって”万が一”とはどんな時か?その時どれだけお金が不足するか?」を算出して、先回りするように備えることです。

③ムダを省いて上手に使う

「日本人は保険好き」と言われていて、必要ない部分にまで保険をかけている方も多くいらっしゃいます。

保険は一度契約したら、長期的に付き合っていくものです。

例え毎回の保険料が小さくても、長期的に見れば大きな金額になります。

裏を返せば、毎回の保険料が少しでも安くなれば、長期的に見れば大きな節約にもなります。

もちろん、必要最低限の保障を削って保険料を安くするのおすすめしません。

それでは保険の意味がなくなってしまいます。

ですが「複数の保険をかけていて、その内容が重複している」など、明らかにムダの出ている場合は、見直しによりスリム化をした方が良いでしょう。

家計でも何でもそうですが、必要なところにはしっかり。いらない部分には当てない。

お金と上手に付き合うには、この意識が大切です。

まとめ

生きていく上で、切っても切り離せない「お金」。

ですが、その付き合い方をしっかり教えてもらったことのある方は、あまりいないのではないかと思います。

時代の流れや国の状況によって、お金との付き合い方も変化します。

ぜひ昔の常識にとらわれず、今から備えるにはどうすればいいか?という視点で、資産形成をおこなっていきましょう。

老後資金やライフイベントにあった資産形成などのご相談も、どうぞお気軽に!

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

※ご負担いただく費用とリスクについて(特定生命保険の留意事項)

特定生命保険にかかる主なリスクは以下の通りです。

ご負担いただく費用やその料率およびリスクの内容は、商品によって異なりますので、詳しくは各商品の「パンフレット」「ご契約に際しての重要事項(契約概要・注意喚起情報)」「ご契約のしおり・約款」などでご確認下さい。

●特定生命保険をご契約された場合、主に次のような費用をご負担いただきます。

| 保険関係費用 | 保険契約の締結・維持に必要な費用および死亡保障などに必要な費用 |

| 運用関係費用 | 投資信託の信託報酬や信託事務の諸費用など、特別勘定の運用により発生する費用 |

| 解約控除 | 解約時や減額時などに、経過年月数に応じて積立金額などから控除する費用 |

※上記に加え、外貨建保険については、通貨交換時に為替手数料をご負担いただきます。また、外貨によりお払込みまたはお受取りいただく際は、金融機関所定の手数料(リフティングチャージなど)をご負担いただく場合があります。

※ご負担いただく費用の合計額は、上記を足し合わせた金額となります。

●特定生命保険には商品の種類によって主に次のようなリスクがあります。

| 価格変動リスク | 変額保険など、国内外の株式・債券などで運用を行い、その運用実績に応じて積立金額などが増減する商品では、株価や債券価格、為替の変動などにより、積立金額や将来の年金額、解約返戻金額などが既払込保険料を下回ることがあり、損失が生じるおそれがあります。 |

| 為替リスク | 外貨建の商品では、為替レートの変動により、受取時における保険金の円換算額が、契約時における保険金の円換算額や既払込保険料の円換算額を下回ることがあり、損失が生じるおそれがあります。 |

| 金利変動リスク | 商品によっては、運用対象となっている資産(債券など)の市場金利に応じた価値を解約返戻金に反映させるしくみになっています。そのため、解約時の市場金利の変動によっては、解約返戻金が減少し、既払込保険料を下回ることがあり、損失が生じるおそれがあります。 |