老後資金を準備する方法のひとつ「個人年金保険」とはどんなもの?

将来、公的年金だけでは心許ない老後の生活資金を補うために、「個人年金保険」という金融商品があります。

国から加入が義務づけられている公的年金とは違い、民間の保険会社などが扱う商品で、個人が任意で加入するため「個人年金」と呼ばれています。

今回のコラムでは、そんな老後資金対策の選択肢のひとつである「個人年金」について、仕組みや種類、メリットやデメリットを解説していきます。

資産形成の予備知識として、ぜひこの情報を活用してください。

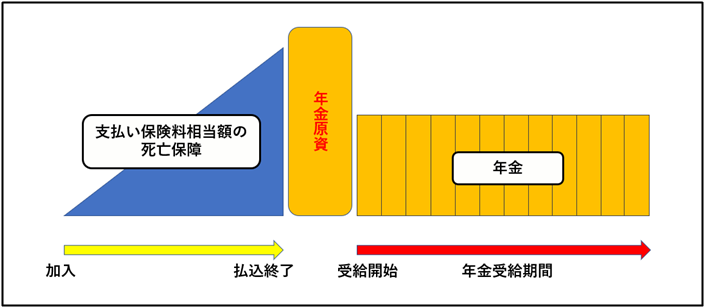

個人年金保険の仕組み

個人年金保険の仕組みを図にすると、下のようになります。

- 老後資金にするために保険料を積み立てておく(一時払いのタイプもあり)

- 決められた年齢になったら、「積み立てたお金+利息」を分割して定期的に受け取れる(60~65歳から受け取り開始のタイプが多い)

- 支払期間中に万が一契約者が死亡した場合、これまで支払った金額相当の死亡保障が受け取れる

上記3つが個人年金保険の大まかな特徴となります。

将来使うべきタイミングに向けて、保険料という「引き出しにくいカタチ」でお金を積み立てておくのが個人年金保険の主な考え方です。

ちなみに、世の中どんな人たちが個人年金保険を利用しているのか?傾向を調べてみると・・・↓↓

●個人年金保険の加入者は40歳~64歳の年齢層が多い

●年間に支払う保険料の平均は17.9万円(ひと月あたり約1万5千円)

●年金として受け取れる金額の平均は年額101万円(ひと月あたり約8.4万円)

●年金受け取り期間は10年間に設定している場合が多い

※公益財団法人生命保険文化センター平成27年度 生命保険に関する全国実態調査より

という結果が出ています。

大体40歳ごろから20年間ほど保険料を支払い、60~65歳あたりで受け取りを開始するイメージです。

全国的な傾向として、ひとつの参考値になると思います。

積み立てた保険料は保険会社が運用して「増やす努力」をしている

私たちが銀行に預金すると利息が付くように、個人年金保険で支払った保険料にも利息が付きます。

個人年金保険の場合は、その利息が通常の銀行預金よりも高めになることが多いため、「単に貯金しておくよりも有利」と言われています。

保険料を預かった保険会社は、なるべくそのお金を増やそうと国債や株式などで運用します。

そして、その結果が将来の年金額に反映されていきます。

個人年金保険は「保険料を何で運用しているか?」によって、大きく3つの種類に分けられます。

①円建て個人年金保険

円建て個人年金保険は、文字通り全て「日本円」で完結します。

保険料の支払いも日本円、年金受け取りも日本円、そして運用も日本国債などです。

最もなじみのある通貨で運用されるため、分かりやすさと安心感で選ぶ方も多いです。

ただし現在、日本国債の利率は世界で最低レベル(現在は年率0.05%前後)なので、運用による増え幅は大きくありません。

つまり、将来受け取れる年金の増え幅もそこまで多くないのが現状です。

②外貨建て個人年金保険

外貨建て個人年金保険(※特定生命保険)は、支払った保険料を外国の通貨にて運用します。多くは米ドルですが、最近では豪(オーストラリア)ドルも使われています。

イメージとしては、日本円で支払った保険料を外貨に両替して、外国債で運用していく感じです。

外貨建てにするメリットは、日本円よりも高い利率(現在であれば約3%前後)で運用できることです。

つまり、円建て個人年金保険よりもお金の増え幅が大きくなります。

ただし、いざ年金を日本円で受け取るときの「両替レート(為替差益・差損)」を考慮しておく必要があります。

例えば1ドル100円のとき、1000ドルを日本円に交換したら10万円になりますが、1ドル80円なら8万円です。

反対に、1ドル120円ならば12万円になります。

このように、その時の両替レートで受け取れる日本円の金額に差が出るのが外貨建て個人年金保険の特徴です。

なので、保険料を外貨で運用して出た利息のプラス分から、もしも為替差損が出た場合のマイナスを差し引いてもなお得するか?という全体的な視点で計算をするのが得策です。

※試算は保険ショップなどでできることが多いです。

③変額個人年金保険

変額個人年金保険(※特定生命保険)は、支払った保険料を国内外の株式などで運用します。

個人年金保険の運用としては最もハイリターンを狙う方法のため、運用実績次第では受け取る年金額が大きく増えます。

ただしその逆もあり、運用実績が振るわなければ元本割れする可能性もあります。

お金の運用の基本的な考え方は「ハイリスク・ハイリターン」「ローリスク・ローリターン」です。

ローリスク・ローリターンが円建て個人年金保険ならば、変額個人年金保険は逆のハイリスク・ハイリターンの商品です。

老後資金は「安全確実に準備する」という考えの方が多いので、変額個人年金保険を選ぶケースはあまり多くありません。

「積み立てたお金+利息」を分割して定期的に受け取れるのが個人年金保険の基本的な特徴ですが、利息分の増やし方によって種類が分かれます。

支払った保険料の総額に対して、受け取れる年金額の総額はいくらになるのか?比較しながら検討するのが大切です。

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

年金の受け取り方にも種類がある

個人年金保険は、一定の期間だけ受け取るタイプや一生涯にわたって受け取るタイプなど、年金の受け取り方にも種類があります。

| 確定年金 (人気あり) |

契約者の生死に関係なく、決められた一定期間は年金が受け取れます。受給期間内に契約者が死亡した場合は、残りを遺族が受け取ります。 |

| 終身年金 | 契約者が生きている限り年金を受け取れます。死亡したら受け取りが終了します。 |

| 保証期間付き終身年金 (人気あり) |

保証期間付きの終身年金です。保証期間中に契約者が死亡したら、残りの保証期間分の年金を遺族が受け取れます。 |

| 有期年金 | 決められた一定期間は年金が受け取れますが、その間に契約者が死亡したら受け取りが終了します。 |

| 保証期間付き有期年金 | 保証期間付きの有期年金です。保証期間中に契約者が死亡したら、残りの保証期間分の年金を遺族が受け取れます。 |

「退職から公的年金受給までのつなぎになればいい」

「できれば一生涯受け取りたい」

老後資金の必要なタイミングは人それぞれです。

個人年金保険を検討する際には、受け取り方もよく確認しておきましょう。

ほけんハウス 真溪(またに)

ほけんハウス 真溪(またに)

個人年金保険のメリット・デメリット

個人年金保険に限らず、すべての金融商品にはメリット・デメリットがあります。

そしてメリット・デメリットのどちらを重視するかは人それぞれなので、まずは何がメリットで何がデメリットなのか?しっかり知っておく必要があります。

個人年金保険のメリットは・・・↓↓

●老後に向けて計画的に積み立てができる

⇒銀行預金でお金を管理していると、老後を迎える前に他の目的で使ってしまいがちです。

個人年金の場合は保険料として収めていくことで、計画的に老後資金を積み立てられます。

●国内の銀行預金より利率がいい

⇒保険料を国内の銀行預金より高い利率で運用するため、お金が増えやすい仕組みと言えます。

※ただし、ハイリスク・ハイリターンの変額個人年金は例外

●税金の控除が受けられる

⇒一定の条件を満たした個人年金保険は、支払った保険料が個人年金保険料控除として所得から差し引かれます。その分所得税や住民税が安くなり、節税効果があります。

【個人年金保険料控除の条件】

・年金受取人が契約者かその配偶者であること

・年金受取人が被保険者と同じであること

・保険料の払込期間が10年以上であること

・年金受け取り開始が60歳以上で、受け取り期間が10年以上であること

デメリットは・・・↓↓

●途中解約すると損

⇒個人年金保険のような貯蓄性の高い保険は、払込期間の途中で解約すると元本割れすることが多いです。

払込期間が10~20年ほどと長くなりますので、日々の暮らしを圧迫しない程度の保険料で加入することが大切です。

●ハイリターン商品は元本割れする可能性がある

⇒変額個人年金は、運用実績がふるわなければ年金額も下がります。

老後資金の足りない分を、ハイリターンの個人年金で全てまかなおうとするのはリスクが高いです。

世の中、資産形成の方法はいくつもありますが、

「銀行預金はほとんど増えないから魅力的でないけど、株式や不動産投資はハードルが高すぎて手が出しづらい・・・」

と思っている方にとって、個人年金保険はちょうどいい選択肢ではないかと思います。

まとめ

一昔前は、「老後は公的年金がもらえるから大丈夫」という考え方が一般的でしたが、少子高齢化などの影響で常識が変わりつつあります。

公的年金だけでは心許なくなるかもしれない、そして寿命も延びるかもしれない。

そう考えると、老後に向けての準備は”前倒しして健康なうちから”という流れにするのが無理のない計画です。

現在30代後半~40代の若い世代の方でも、まずは試算から始めてみられることをおすすめします。

※ご負担いただく費用とリスクについて(特定生命保険の留意事項)

特定生命保険にかかる主なリスクは以下の通りです。

ご負担いただく費用やその料率およびリスクの内容は、商品によって異なりますので、詳しくは各商品の「パンフレット」「ご契約に際しての重要事項(契約概要・注意喚起情報)」「ご契約のしおり・約款」などでご確認下さい。

●特定生命保険をご契約された場合、主に次のような費用をご負担いただきます。

| 保険関係費用 | 保険契約の締結・維持に必要な費用および死亡保障などに必要な費用 |

| 運用関係費用 | 投資信託の信託報酬や信託事務の諸費用など、特別勘定の運用により発生する費用 |

| 解約控除 | 解約時や減額時などに、経過年月数に応じて積立金額などから控除する費用 |

※上記に加え、外貨建保険については、通貨交換時に為替手数料をご負担いただきます。また、外貨によりお払込みまたはお受取りいただく際は、金融機関所定の手数料(リフティングチャージなど)をご負担いただく場合があります。

※ご負担いただく費用の合計額は、上記を足し合わせた金額となります。

●特定生命保険には商品の種類によって主に次のようなリスクがあります。

| 価格変動リスク | 変額保険など、国内外の株式・債券などで運用を行い、その運用実績に応じて積立金額などが増減する商品では、株価や債券価格、為替の変動などにより、積立金額や将来の年金額、解約返戻金額などが既払込保険料を下回ることがあり、損失が生じるおそれがあります。 |

| 為替リスク | 外貨建の商品では、為替レートの変動により、受取時における保険金の円換算額が、契約時における保険金の円換算額や既払込保険料の円換算額を下回ることがあり、損失が生じるおそれがあります。 |

| 金利変動リスク | 商品によっては、運用対象となっている資産(債券など)の市場金利に応じた価値を解約返戻金に反映させるしくみになっています。そのため、解約時の市場金利の変動によっては、解約返戻金が減少し、既払込保険料を下回ることがあり、損失が生じるおそれがあります。 |